財務諸表の読み方を学ぶことは、会計士だけの仕事ではありません。それは、古い地図を自社の未来のための衛星ナビゲーションシステムに変えるようなもので、直感だけでなく、具体的なデータに基づいた戦略的な意思決定を可能にします。 多くの起業家にとって、財務諸表は扱いにくい書類であり、署名して保管すべき表の集まりに過ぎません。しかし、その数字を見て、明確なストーリーを読み取り、自分がどこに向かっているのか、その理由を理解できるとしたらどうでしょうか?

このガイドは、経営の主導権を取り戻したいと考えている起業家の皆様のために作成されました。会計の方法を教えるのではなく、ビジネスの健全性を包括的に示す3つの書類、すなわち貸借対照表、損益計算書、キャッシュフロー計算書の読み方を解説します。

今日では、幸いなことに、分析はもはや電卓や複雑なExcelスプレッドシートだけで行われるものではありません。Electe分析プラットフォームが、あなたの電子的な目となってくれます。 理解できない表に溺れる代わりに、異常、ネガティブな傾向、隠れた機会を自動的に強調する明確な視覚化を得られます。これにより、静的な文書を意思決定における最も強力な味方へと変えることができます。

財務諸表を理解し、読み解くために経済学の学位は必要ありません。数字が語る物語を解読したいという好奇心さえあれば十分です。

これらの書類を難解な表としてではなく、3つの診断ツールとして捉えてください。これらを組み合わせることで、御社の真の健全性が明らかになります。それぞれが特定の質問に答えるものであり、それらを統合することで初めて状況の全体像が把握できるのです。

それは、人の健康状態を理解しようとするようなものです。その人に写真を撮らせ、この1年をどう過ごしたかを尋ね、銀行口座を覗いてみるでしょう。企業についても、その原理はまったく同じです。

この視点の変化は、データの単なる観察者から、自社の意思決定の主体へと移行するために不可欠です。

上の図は、この概念をよく表しています。受動的にグラフを観察することから、具体的な分析に基づいて行動するリーダーとなり、自社の成功を築き上げることに移行するのです。

貸借対照表は、特定の時点(通常は12月31日)における企業の資産状況の瞬間的なスナップショットです。時間の経過に伴うストーリーを語るものではなく、明確な質問「現時点で、この企業はどれほど堅実か?」に答えるものです。

その構造は、二つの部分の完璧なバランスに基づいています:

健全で堅調な純資産は、健全性の最初の大きな指標です。これは自己資本が第三者に対する負債を上回っていることを意味し、優れた出発点と言えます。

貸借対照表が写真であるならば、損益計算書は過去1年間の活動の映画です。経営のパフォーマンスを物語り、重要な質問「私たちは利益を出したのか、それとも損失を出したのか?」に答えます。

そのカスケード構造は非常に直感的です。売上高から始まり、段階的に様々なコストを差し引いて最終結果に到達します。無視できない項目は以下の通りです:

損益計算書は、単に利益が出ているかどうかだけでなく、その利益がどのように生み出されているかを示します。例えば、増加する営業利益は、業務効率の高さを示す強力な指標です。

企業は、100万ドルの利益を上げながらも、現金不足のために倒産する可能性があります。そのため、財務諸表は、起業家にとっておそらく最も重要な書類です。それは、「お金はどこから入り、どのように使ったのか」という重要な疑問に答えるものです。

この文書は、キャッシュフローを3つの事業分野に分類して追跡しています:

キャッシュフローを監視することで、最大の落とし穴から身を守ることができます。それは、帳簿上は利益が豊富でも、銀行の流動性が乏しく、給与や仕入先への支払いができない状態に陥ることです。

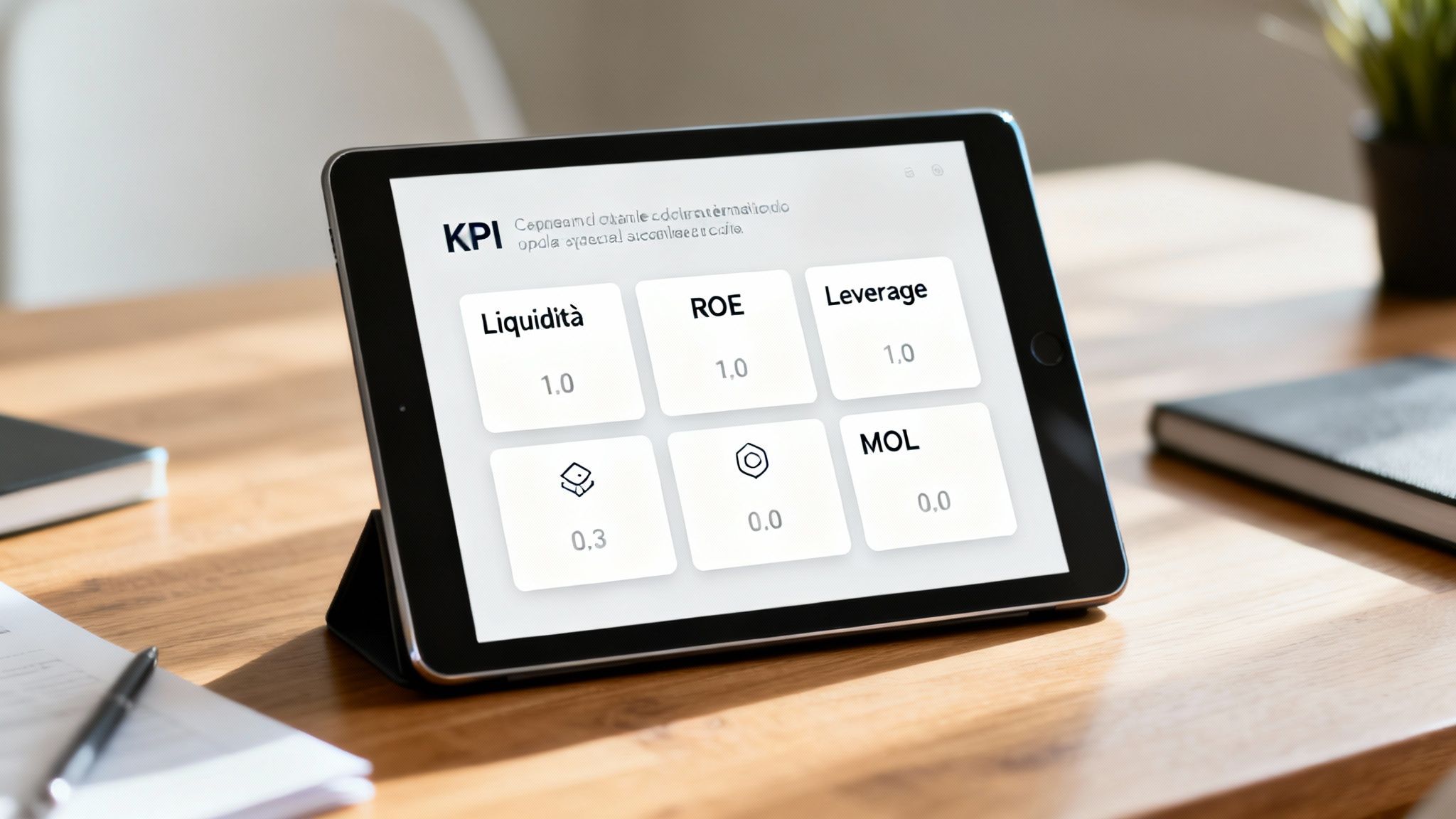

財務諸表の生の数字は、それだけではほとんど何も語っていません。その真価は、財務指標を通じて関連付けられたときに初めて明らかになります。財務指標こそが、数字を戦略的ビジョンへと変える真のKPI(主要業績評価指標)なのです。

これらの指標を車のダッシュボードと考えてみてください。運転するために整備士である必要はありませんが、速度計、燃料計、温度計は、どこに向かっているのか、安全に目的地に到着できるのかを知るために必要です。

複雑な数式に惑わされる代わりに、私たちは少数の重要な指標に焦点を当てます。中小企業経営者が常に把握すべき、自社の状況を把握するための指標です。

流動性は企業の酸素のようなものです。最高の製品と記録的な利益があっても、給与やサプライヤーへの支払いに必要な現金がなければ、すぐにゲームオーバーになります。これを監視するための主要な指標は、流動比率です。

この指標は、非常に単純でありながら極めて重要な質問、「短期的に利用可能な資金で、短期に返済期限を迎える債務をカバーできるか?」に答えるものです。

実践的な例を見てみましょう。 流動資産が200,000ユーロ、流動負債が100,000ユーロの場合、流動比率は2となります。素晴らしい、あなたは堅実な立場にあります。しかし、その逆の場合はどうでしょうか?0.5という結果であれば、満期を迎える負債1ユーロにつき、準備資金はわずか50セントしかないことを意味します。これは、深刻な財政的逼迫状況です。

利益を上げることが目標ですが、それ以上に重要なのは、自社がその利益をどれだけ効率的に生み出しているかを理解することです。ここで、2つの「双子」でありながら大きく異なる指標、ROIとROEが登場します。

投資利益率(ROI)

ROIは、経営管理のバロメーターです。自己資金によるものか負債によるものかを問わず、投資された総資本の収益性を測定します。これは効率性の主要な指標です。

自己資本利益率(ROE)

ROEは、逆に、株主の視点に立つ指標です。株主が企業に直接投資した資本がどれほどの収益を生んでいるかを測ります。これは、あなたの会社に投資したいと考えている人々が最も注目する指標です。

ROIとROEを通じて財務諸表を読み解く方法を知れば、事業運営の効率性(ROI)と出資者への収益性(ROE)を区別することができます。例えば、利息負担に圧迫されている場合、企業は優れたROIを持ちながらも低いROEとなる可能性があります。

銀行への依存度はどれくらいですか?レバレッジ指数(または金融レバレッジ)は、負債の度合いを測定することで、まさにこの疑問に答えます。

レバレッジが3の企業は、つまり、その事業の4分の3を負債で、4分の1だけを自己資金で賄っていることになります。収益性が高ければ必ずしも悪いことではありません(「レバレッジ効果」です)が、困難に直面した場合、企業ははるかに大きなリスクにさらされます。

これらの指標は、専門家向けの単なる数字ではなく、戦略的な対話のためのツールです。これらは、銀行、潜在的な投資家、またはチームと目標を定義するために使用する言語です。それらを絶えず分析することが重要です。 例えば、約60万社のイタリア企業の財務諸表を調査した最近の調査によると、2023年には従業員1人あたりの営業利益は8.9%増加し、19,958ユーロに達すると予測されています。これは、全国的な業務効率の向上を示唆しており、株式会社の財務諸表に関する調査の完全なデータで詳しく説明されているように、比較のベンチマークとして活用することができます。

AIベースのプラットフォーム、例えば Electe は、これらのKPIの計算とモニタリングを自動化し、静的なデータを視覚的で動的なダッシュボードに変換します。これにより、手作業から解放され、本当に重要なこと、つまりシグナルの解釈と意思決定に集中することができます。

決算報告書は、それ単体では写真のようなものです。特定の瞬間に撮影されたスナップショットであり、詳細であっても静的なものに過ぎません。真の戦略的ビジョン、つまり先手を打って未来を導くことができるビジョンは、単一のショットから生まれるのではなく、時間をかけて複数の決算報告書を比較検討することで生まれるのです。

ここで写真から映画へと移行します:動的な分析です。もはや単一のフレームを見るのではなく、自社のストーリー全体を再構築するのです。

ROEなどの主要指標を例に挙げましょう。10%という数値は良いものなのでしょうか?単独では、ほとんど抽象的な数字です。しかし、前年度が5%だったことを知っていれば、その10%は驚くべき成功、つまり株主にとって収益性が2倍になったことを意味します。 一方、前年の数値が15%だった場合、10%という数値は警鐘となり、直ちに調査が必要な兆候となります。

決算書を効果的に読む方法を理解するには、数字を客観的に見る必要があります。過去3年、できれば5年間のデータを並べて比較することで、そうでなければ見過ごされてしまう傾向、軌跡、方向転換が浮かび上がってきます。

まさにこの比較分析の中に、弱いシグナル、つまりポジティブなものもネガティブなものも隠されている。

トレンド分析により、問題が深刻な危機に発展する前にそれを把握することができます。これは責任の所在を追及するものではなく、注意を要するリスク領域を特定するための手段です。

財務諸表を比較することで見つけられる兆候をいくつかご紹介します:

これらの傾向を認識することで、対応する時間を得られます。状況が深刻化する前に、サプライヤーとの条件を再交渉したり、在庫を最適化したり、与信方針を見直したりすることができます。

もちろん、動的分析は問題を見つけるだけのものではありません。成長と最適化の機会を発見し、それを活用するための非常に強力なツールなのです。

たとえば、次のようなことがわかるかもしれません:

財務諸表の分析は、マクロ経済データを解釈する上でも貴重な情報源となります。例えば、イタリア銀行(Bankitalia)の調査によると、イタリア企業の78%が前年度を黒字で終えたことが明らかになりました。この事実を知ることで、自社の業績を全国平均と比較することが可能になります。詳細については、企業調査の完全な統計データをご覧ください。

何年分ものデータを手作業で比較するのは、時間がかかる上に落とし穴だらけの作業です。そこで人工知能がゲームチェンジャーとなるのです。Electe 分析プラットフォームは、Electe 指数を計算してグラフで表示するだけElecte 。

それははるかに、はるかに先を行っています。アルゴリズムを使用して:

このアプローチにより、分析は事後対応型(何が起こったかを理解する)から予測型(何が起こるかを予測する)へと変化します。テクノロジーが大量の履歴データをどのように分析できるかを詳しく知りたい方は、当社の ビッグデータ分析 に関するガイドが貴重なヒントを提供します。

結局のところ、トレンドを読み取ることを学ぶことで、財務諸表は義務的な書類から戦略的な羅針盤へと変わる。それは、バックミラーだけを見るのではなく、前を見据えて会社を導くことを可能にする。

まず一点、明確にしておきましょう。従来の方法、つまりスプレッドシートと手入力のデータを用いた決算分析は、時間と専門知識、そしてかなりの忍耐力を必要とする作業です。中小企業経営者にとって、有用な情報を見つけるために何十もの会計項目を何時間もかけて精査することは、ごく一部の者しか許されない贅沢な行為です。

しかし今日、人工知能がゲームのルールを書き換えています。財務分析は、アクセスしやすく、即時的で、無限に強力な存在になりつつあります。もはや指数を計算するだけではありません。複雑な表を視覚的なインサイトに変換する、真の仮想アドバイザーを傍らに置くことができるのです。

AI搭載プラットフォームであるElecteが成し遂げた最初の大きな飛躍は、 Electe がもたらす最初の大きな進歩は、自動化です。CSVファイルのエクスポートや複雑なExcelテンプレートへのコピー&ペーストは不要です。このシステムは、管理ソフトウェアや会計ソフトウェアなどの情報源に直接接続し、データを自動的かつ継続的に取得します。

これは単なる時間の節約ではありません。スプレッドシートの有効性を損なう可能性のある人為的ミスをほぼ完全に排除します。反復的な作業から解放され、本当に重要なこと、つまり結果の解釈と対応策の決定に集中することができます。

私たちの脳は、テキストよりも60,000倍も速く画像を処理します。AIはまさにそれを実現します。無限に続く数字の列を、グラフやインタラクティブなダッシュボード、ビジュアルストーリーに変換するのです。営業利益率の低下は、もはや表の中の無名の数字ではなく、下向きに伸びる赤い曲線となり、即座にあなたの注意を引くようになります。

理解は瞬時に得られます。データを閲覧し、期間や事業分野でフィルタリングし、クリック一つで相関関係を確認できます。ピボットテーブルの達人になる必要はありません。

しかし、AIの真の魅力は、過去に何が起こったかを示すだけではありません。将来何が起こるかを予測することにあります。従来の分析は、昨日の指標を計算するだけにとどまります。一方、機械学習アルゴリズムは、過去のデータ系列を研究し、パターンを認識することを学び、それを将来に投影します。

AIにより、財務分析はバックミラーから道を照らすヘッドライトへと変化します。問題が発生してから気づくのではなく、事前に予測できるようになるのです。

これは非常に具体的な利点につながります:

最後のフロンティアは会話分析です。同僚に尋ねるように、「製品Xの利益率が今四半期に低下した理由を教えてください」と単純に尋ねられることを想像してみてください。AIプラットフォームは単に数字を提示するだけではありません。コスト、販売数量、適用された割引などの変数を分析し、主な原因を特定したグラフを表示します。

このアプローチは、データへのアクセスを民主化しています。複雑な質問をするために、もはや金融アナリストである必要はありません。さらに詳しく知りたい方は、現代の AI主導の意思決定支援システムの役割についてについて取り上げています。

成長を導くAIツールを持つことは、もはや選択肢ではなく、決定的な競争優位性である。

この道のりの終わりにたどり着きました。今や、財務諸表は恐れるべき敵ではなく、最も貴重な戦略的アドバイザーであることがお分かりいただけたでしょう。財務諸表を読み解くことは、法的義務を成長のための強力な手段に変えることを意味します。すぐに始められる3つの重要なアクションをご紹介します:

中小企業を成功に導くのに、経済学の学位は必要ありません。必要なのは、その財務履歴を読み解く意志と、未来を描くための適切なツールです。複雑なデータを明確な意思決定に変えることこそが、起業家にとって真の飛躍なのです。

データ分析プラットフォームとして Electe は、まさにこの目的のために誕生しました。分析を自動化し、予測的なインサイトを発見し、これまでにない確信を持ってデータに基づいた意思決定を行えるようにします。問題に反応する代わりに、問題を予測できるようになるのです。

人工知能で会社の未来を照らす準備はできていますか? Electe より良い意思決定をElecte をご覧ください。