運転資本(ワーキングキャピタル)は、企業の日常業務を支える生命線です。 簡単に言えば、短期的な財務資源(現金、顧客からの債権、在庫)と短期的な債務(サプライヤーへの負債、税金、分割払い)の差額のことだよ。なぜこれがそんなに大事なのか?この指標を適切に管理しないと、最も有望な企業でさえ成長が阻まれるからなんだ。

運転資金は、中小企業にとっての燃料タンクのようなものと考えてください。 これは、決算期にだけ注目する静的な数字ではなく、給与の支払い、サプライヤーへの支払い、そして流動性を追い求めることなく新たな機会を捉えることを可能にするエネルギーの蓄えです。これを慎重に管理することで、緊急事態に対処する「反応的な」財務から、ニーズを予測し、自信を持って成長を計画する「積極的な」財務へと移行することができます。

このガイドでは、運転資本を計算する方法だけでなく、それを戦略的な手段に変える方法も紹介します。インテリジェントなダッシュボードでリアルタイムに監視する方法、自動アラートを設定して不意を突かれないようにする方法、キャッシュフロー予測と連動させてデータに基づいた意思決定を行う方法を学びます。

運転資本という概念は、企業の短期的な財務健全性を評価する出発点となります。これを正しく分析するには、「総額」と「純額」を区別することが重要であり、後者は戦略的決定に最も有用な洞察を提供します。

この指標を効果的に管理することで、支払能力を確保し、キャッシュフローを最適化し、収益性を向上させ、口座の残高不足や緊急融資に伴う不要なコストを回避することができます。

この概念の本質を理解するには、表裏一体の二つの側面を区別する必要があります。総運転資本(または総流動資本)とは、現金、売掛金、1年以内に現金化する在庫など、すべての流動資産の合計額です。

しかし、真に戦略的な指標は純運転資本(CCN)です。これは、シンプルでありながら強力な式で計算されます:

CCN = 流動資産 - 流動負債

純運転資本は、外部資金に頼ることなく、事業活動によって生み出された資源のみを用いて短期的な債務を履行する能力の真の指標です。

CCNがプラスってのはすごくいい兆候だよ。会社は財務的に健全で、安全マージンがあるってことだ。逆にマイナス値は、将来的な資金繰りの逼迫を示唆する危険信号で、もっと詳しく分析する必要がある。

絶えず変化する経済環境において、運転資金を注視することは極めて重要です。 イタリアの株式会社は、イタリアの企業全体の総売上高の75%を生み出していますが、税債務の増加(2023年には+6.6%)など、ますます厳しい課題に直面しています。このデータは、短期的な支出を慎重に管理することの重要性を強調しています。詳細な分析については、Press Magazine のイタリア企業の売上高の推移に関するデータをご覧ください。

CCNを積極的に監視するとは、次のことを意味します:

基礎を定義したところで、この指標を計算し解釈して競争優位性に変える方法を見ていきましょう。

単純な数学的公式を超えることが、運転資本の計算を真の戦略的レバレッジに変えるための第一歩です。基本の公式は単純明快です:流動資産から流動負債を差し引きます。しかし、その数字の背後にある意味こそが、中小企業の実質的な業務効率を明らかにするのです。

計算はそれ自体が目的ではなく、常に状況を考慮に入れるべき分析の始まりです。例えば、プラスの値は安定性を示唆しますが、過度に高い値は、倉庫を占有する売れ残りの在庫や顧客の支払遅延といった非効率性を隠している可能性があります。

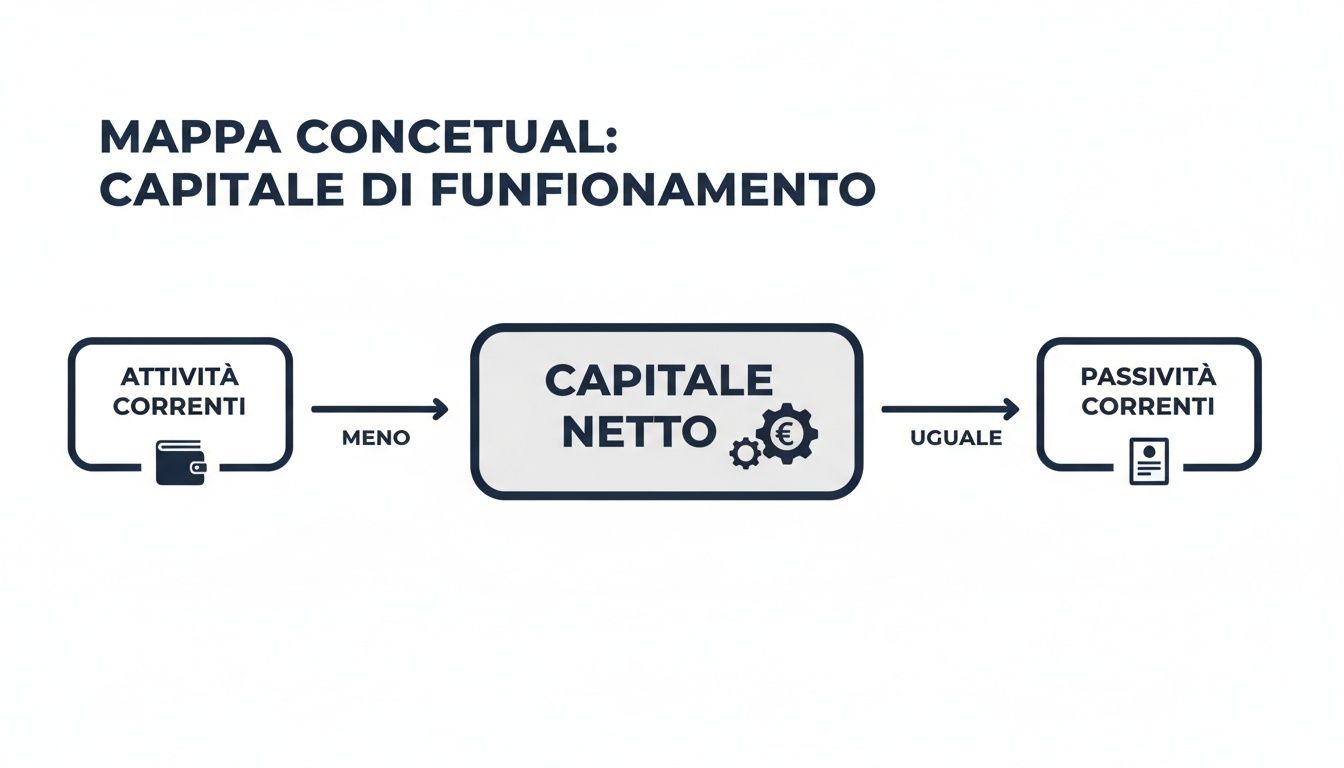

この概念図は、流動資産と流動負債から出発して、純運転資本を計算する流れを示しています。

この表示により、流動資産と短期債務のバランスが企業の財務および業務上の健全性を決定づけることがすぐに明らかになります。

文脈の重要性をよりよく理解するために、2つの対照的なシナリオを比較してみましょう。

ケース1:アパレルEコマース

10万ユーロの流動資産(現金、売掛金、在庫)と6万ユーロの流動負債(仕入先、短期債務)を持つオンラインストアを想像してください。

40,000 ユーロのプラスの CCN は、企業が差し迫った債務を返済できることを示しています。しかし、この 100,000 ユーロの大部分が在庫(売れ残った商品)に固定されている場合、その資本は価値を生み出しておらず、コストとなっていることになります。

ケース2:スーパーマーケットチェーン「

」顧客から即座に代金を受け取るが、サプライヤーへの支払いは60日または90日後に行うスーパーマーケットを考えてみましょう。このスーパーマーケットは、500,000ユーロの流動資産と700,000ユーロの流動負債を持っている可能性があります。

この場合、負のCCNは警鐘ではなく、極めて効率的なビジネスモデルの兆候です。同社はサプライヤーの資金を日常業務の資金源として活用しています。

小売業や大規模流通業に典型的な運転資本のマイナス値は、債務を支払う必要が生じるずっと前に売上を現金化できる優れた能力を示している。

より深い洞察を得るためには、CCNの絶対値だけでは不十分です。その「品質」を測定する他の指標と統合する必要があります。

これらのKPIを常に監視することで、財務状況の把握が可能となり、問題が深刻化する前に対処することができます。

理論から実践へ移行するとき、運転資本管理は真の競争優位性へと変わる。この指標を最適化することは、単に「計算をする」ことではなく、キャッシュフローの効率性を向上させるための戦略群を実施することを意味する。目標はシンプルで直接的だ:先に回収し、後で支払い、必要最小限の在庫のみを保持すること。

この戦略的アプローチにより、そうでなければ回収の遅い債権や売れ残った在庫に「凍結」されたままになる貴重な流動性を解放することができます。回収した1ユーロは、成長、イノベーション、または債務削減に再投資できる1ユーロであり、中小企業(SME)の財務基盤を強化します。

請求書を現金化するスピードは、資金管理の重要な要素の一つです。たとえわずかなものであっても、入金遅延は、最も堅実な企業でさえも厳しい状況に陥らせる可能性があります。

すぐに実践できるいくつかの戦術をご紹介します:

よく構築された与信管理方針は、流動性を向上させるだけでなく、透明性と専門性に基づいて顧客との関係を強化します。

流動負債の管理も同様に重要です。サプライヤーと有利な支払条件を交渉することで、企業内の流動性をより長く維持し、日常業務に活用することができます。

以下の戦略を検討してください:

効果的な債務管理とは、支払いを遅らせることではなく、あなたと取引先の双方にメリットのあるバランスを見つけることです。

倉庫は、多くの場合、資本が最も固定化されやすい領域の一つです。棚に留まっている製品は、あなたのために働いていないお金です。目標は、十分な在庫を確保しつつ、資本を不必要に固定化しないというバランス点を見つけることです。

最も効果的な手法には以下が含まれます:

これらの戦術は、より広範なビジネスプロセス管理の一環として取り入れることで、業務効率を大きく変えることができます。また、不動産業界で事業を行う方々の短期賃貸物件の税務管理など、適切な税務計画も、流動性に直接影響を与えます。

マクロ経済の状況は、もちろん重要な役割を果たしています。予測によると、2025年にはイタリア企業の売上高は2.6%の成長が見込まれています。この好況は、成長資金を調達するために運転資金を最適化できる中小企業にとって大きなチャンスとなります。

運転資金の効果的な管理は、単に請求書を期日通りに支払うだけにとどまりません。それは、財務の安定を成長の足掛かりへと変える戦略的な原動力です。実際、外部からの資金調達に頼ることなく、事業の拡大や新たな市場機会の獲得に必要な資金を調達することを可能にするのです。

過剰な資本は、売れ残った在庫や回収の遅い債権に縛られ、あなたのために働いていないお金です。逆に、資本が不足していると、野心を阻害し、重要な注文を断らざるを得なくなる可能性があります。重要なのは、適切なバランスを見つけ、資本がどれほど効率的に働いているかを測ることです。

貴社の運転資本の効率性を正確に測定するには、キャッシュ・コンバージョン・サイクル(CCC)が最も強力な指標となります。この指標は、在庫やその他の運転資源への投資を、売上による現金化までに要する日数を算出します。 つまり、これは「投資した1ユーロが、どれくらいの期間で現金として戻ってくるのか」という基本的な疑問に対する答えとなります。

キャッシュ・コンバージョン・サイクルが短いことは、高い業務効率を意味します。つまり、資産を迅速に現金化し、成長を促進するために即座に再投資できる資本を解放しているということです。

CCCを積極的に監視・削減することは、運転資金を最適化し、中小企業全体の財務健全性を向上させるための最も効果的な戦略の一つです。

実際の例を見てみましょう。CCCが90日の製造会社は、収益を得る前に3か月間、事業に資金を供給する必要があります。より効率的な経営によってこのサイクルを60日に短縮できれば、1か月分の運転資金が解放されます。この追加の流動性は、以下の用途に使用できます。

このアプローチは、現在の状況において極めて重要です。ISTATレポートのイタリア経済見通しによると、2025年のイタリアにおける投資は3.1%増加すると予測されています。中小企業にとって、これは戦略的な機会です。利益を運転資金に再投資して生産を拡大し、効率性を向上させ、高度なデータ分析ツールを用いて意思決定を支援することができます。

月末に更新されるスプレッドシートは忘れてください。運転資金の管理において、事後対応的なアプローチは不必要なリスクにさらされる足かせとなります。現代の財務管理は動的で予測的なものです。古いデータに依存することは、問題を予測するのではなく対応することになり、流動性を危険にさらすことになります。

Electe データ分析プラットフォームは、このパラダイムElecte 。手動でデータを集約する代わりに、管理システム、請求システム、銀行口座を単一の集中環境につなげることができます。その結果?クリックひとつで、財務状況の明確かつ常に最新の状態を把握できます。

プロアクティブな管理の第一歩は、数字をすぐに理解できる形に変換することです。よく構築されたダッシュボードは、複雑な表を直感的なグラフに変換し、一目で運転資金の動向を把握できるようにします。

欠かせない指標は以下の通りです:

これらは静的なレポートではなく、データを深く分析し、意思決定に活かすことができるインタラクティブなツールです。最新のビジネスインテリジェンスソフトウェアが企業経営に革命をもたらしている様子については、当社のブログをご覧ください。

真の転換点は自動化によってもたらされます。自動アラートを設定することは、24時間365日、あなたの流動性を監視する任務をテクノロジーに委ねることを意味します。

自動アラートは、必要不可欠な場合にのみ通知する、疲れを知らない財務アナリストのようなものです。これにより、数字を執拗にチェックする代わりに、ビジネスの成長に集中することができます。

Electe、カスタムのクリティカルスレッショルドを設定できます。例えば、次のような場合、プラットフォームはメールまたはアプリで即時通知を送信します:

このアプローチにより、潜在的な流動性逼迫が危機に発展する前に、対応する時間的余裕が生まれます。

以下のダッシュボードは、Electe の予測アラートがキャッシュフローにおける差し迫ったリスクをどのようにElecte 、タイムリーな対応を可能にするかを示しています。

人工知能はモニタリングを新たな次元へと引き上げます。従来の分析が過去を振り返るのに対し、当社のAI搭載データ分析プラットフォーム「Electe」の予測モデルは、過去のデータを分析して将来のキャッシュフローを高い精度で予測します。

プラットフォームは、販売の季節性、顧客の支払い行動、サプライヤーの納期を考慮して、現実的なシナリオを作成します。これにより、「60日後に給与と新たな原材料の注文を支払うのに十分な流動性があるか?」といった重要な質問に答えることが可能になります。

この能力は、運転資本の管理を変革します。もはや昨日のデータを確認しているだけではありません。自社の未来と対話しているのです。

運転資金の「何」「なぜ」「どのように」を探ってきました。次は行動に移す時です。理論は重要ですが、苦戦する中小企業と成長のための財務的基盤を持つ中小企業との違いを生むのは、具体的な行動なのです。

目標は、運転資金を単なる会計上の作業として考えるのをやめ、戦略的な手段として活用し始めることです。キャッシュサイクルの分析からモニタリングの自動化まで、各ステップはリソースを解放し、リスクを軽減し、より強固な財務基盤を構築するために設計されています。

以下は、運転資金の管理を最適化するために今すぐ実行できる具体的なアクションのチェックリストです。

これらのツールを作成する方法に関する実践的なガイドについては、 Electeを使用して効果的な分析ダッシュボードを作成する方法に関する記事をお読みください。

運転資本の管理は、もはや財務部門だけの仕事ではなく、あらゆる中小企業の成長戦略の核心的な要素となっています。この指標を理解し、計算し、最適化することは、流動性管理をストレスの源から強力な競争優位性へと変えることを意味します。

手動による分析から、インテリジェントなダッシュボードと予測アラートによるリアルタイムのモニタリングに移行することで、問題を予測し、機会を捉え、これまでにない確信を持ってデータに基づいた意思決定を行うことが可能になります。回収の遅い債権や不要な在庫に縛られた資本を解放することは、イノベーション、事業拡大、人材への投資に必要なリソースを確保することを意味します。

Electeツールにより、高度な財務分析はもはや大企業だけの贅沢品ではなく、貴社の成長の道筋を照らすことができる、手頃なリソースとなっています。

運転資金の管理を変革する準備はできていますか?その方法をご覧ください Electe が、必要な可視性と洞察を提供する方法をご覧ください。今すぐ無料トライアルを開始 →